A partir du 01/01/2015, les entreprises belges qui fournissent des services électroniques, des services de télécommunication ou des services de radiodiffusion et de télévision à des non-assujettis à la TVA (par exemple à des particuliers ou institutions publiques…) dans d’autres états membres de l’Union européenne, doivent appliquer le taux de tva en vigueur dans l’état membre où le service est offert. Ces services doivent être déclarés via le portail Mini One Stop Shop (MOSS – http://finances.belgium.be/fr/E-services/Intervat/moss/).

Dans cet article, nous expliquons par étapes comment vous procédez dans Venice Facturation pour établir des factures avec de la tva étrangère.

Etape 1 Définir les taux de tva étrangère

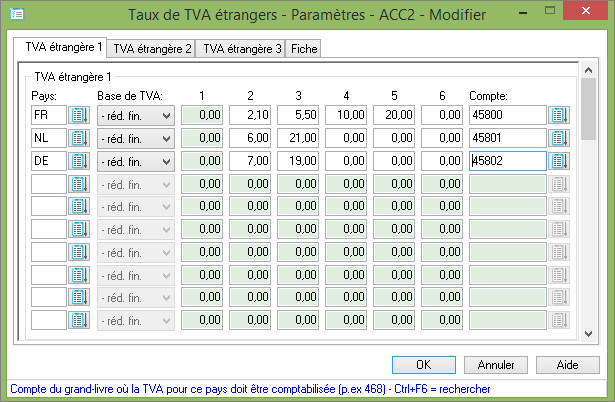

Choisissez Données de base – Paramétrage – Paramètres – Facturation – Option de base – Taux de tva étrangers.

Remarque: Dans les versions inférieures à 9.70, vous ne pouviez définir que 10 séries de taux de tva étrangers. A partir de la version 9.70, vous pouvez définir 30 séries.

Ainsi vous pouvez définir par état membre où vous offrez des services les taux appliqués.

Dans Pays vous notez le code de pays ISO. Vous pouvez le sélectionner à l’aide du bouton de recherche qui se trouve à droite du champ (Ctrl+F6).

Ensuite vous mentionnez les taux de tva qui sont appliqués dans l’état membre concerné par ordre croissant. Finalement vous mentionnez le compte général sur lequel doit être comptabilisé le montant de la tva étrangère au moment où vous transférez les factures de Venice facturation à Venice comptabilité. (voir étape 2).

Etape 2 Création d’un compte général pour la tva étrangère par état membre.

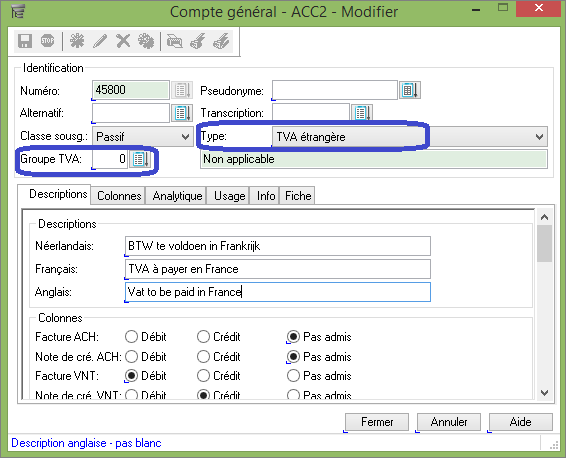

Via Données de base – Comptabilité – Comptes vous pouvez créez par état membre un compte de tva où vous pouvez comptabiliser la tva due dans cet état. Il est important que ce compte aie les propriétés appropriées.

- le Type du compte doit être tva étrangère.

- Le groupe de tva doit être 0.

Etape 3 Dans les fiches d’articles, vous devez mentionner par état membre les taux de tva qui sont appliqués.

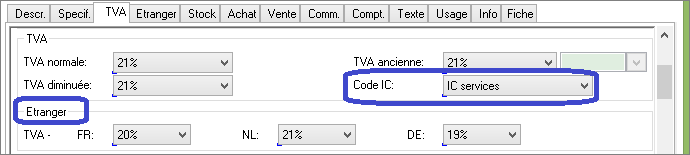

Modifiez la fiche d’article.

Naviguez vers l’onglet Tva.

Sous les taux de tva belges, vous trouvez une section Etranger où vous pouvez mentionner les taux par état membre.

Finalement, vous devez positionner le Code IC sur IC services.

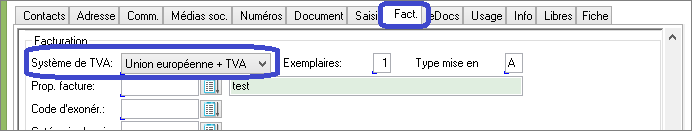

Etape 4 Pour tous les clients étrangers pour lesquels vous offrez des services électroniques, vous devez mentionner le système de tva correcte dans la fiche client.

Dans toutes les fiches de clients auxquels vous offrez des services électroniques, vous devez mentionner le système de tva correcte. Comme système de tva, vous mentionnez ‘Union européenne + tva’.

Modifiez la fiche et cliquez sur l’onglet Facturation.

Positionnez le paramètre Système de tva sur Union européenne + tva.

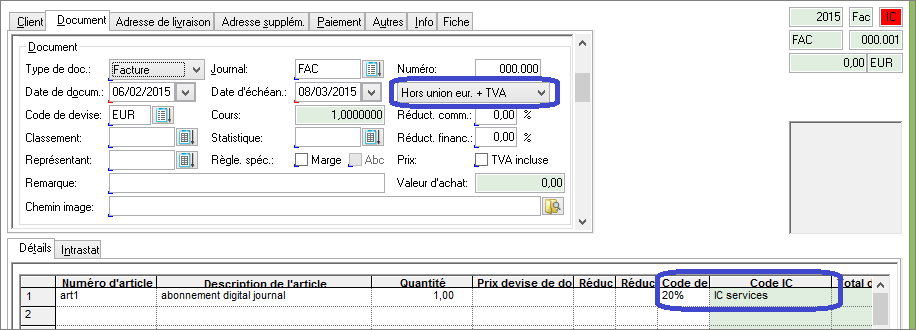

Etape 5 Rédiger des factures

Si nous rédigeons une facture pour un client étranger auquel nous offrons des services électroniques, Venice va automatiquement sélectionner le système de tva correct. De plus, le programme choisira automatiquement le taux de tva correcte sur la ligne de détail.

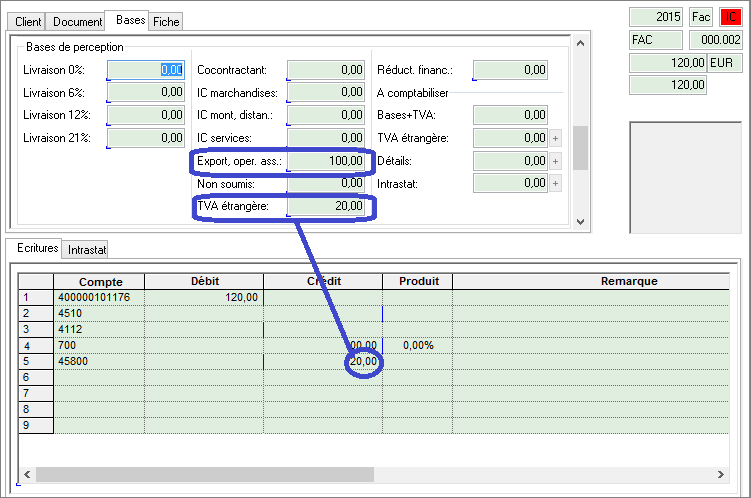

Etape 6 Transférer la facture à la comptabilité

Si nous transférons la facture à la comptabilité et si nous consultons la facture par après, nous remarquons que

- la base de perception est notée dans la case 47.

- la tva est comptabilisée sur la base Tva étrangère et est contre-passée sur le compte pour la tva étrangètre que nous avons mentionné dans les paramètres.

Remarques:

- Les nouvelles mesures en matière de « Mini One Stop Shop’ entrent en vigueur le 1er janvier 2015.

- Les premières déclarations et les premiers paiements doivent être faits au plus tard le 20 avril 2015.