Vanaf 01/01/2015 moeten Belgische bedrijven die elektronische diensten, telecommunicatiediensten of radio- en televisieomroepdiensten verlenen aan niet btw-plichtigen (bijvoorbeeld particulieren of overheidsbedrijven) in een andere lidstaat van de Europese unie het btw-tarief toepassen van de lidstaat waar de dienst verleend wordt. Deze diensten dienen dan via het Mini One Stop Shop (MOSS) portaal aangegeven te worden.

In dit artikel leggen we stap voor stap uit hoe u kan te werk gaan om in Venice Facturatie & stock facturen op te maken met buitenlandse btw.

Stap 1 De buitenlandse btw-tarieven definiëren

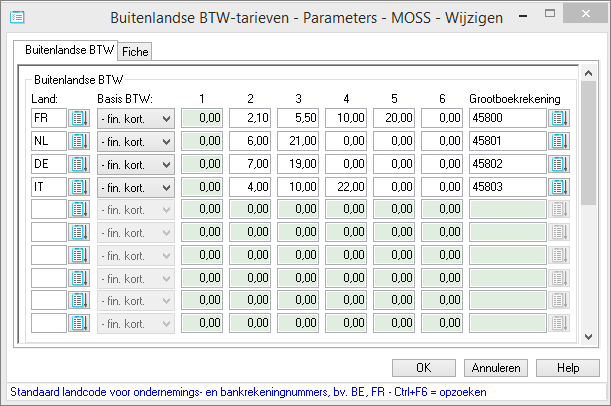

Via Basisgegevens – Instellingen – Parameters – Facturatie – Basisoptie – Buitenlandse Btw-tarieven kan u per lidstaat de geldende Btw-tarieven ingeven.

Opmerking: in versie 9.61 kan u momenteel maximaal 10 reeksen van buitenlandse btw-tarieven definiëren. In versie 9.70 die in januari 2015 beschikbaar zal zijn, zal u 30 reeksen kunnen definiëren. Op die manier zal u voor elke lidstaat de tarieven kunnen definiëren.

Per lidstaat waar u dergelijke diensten verleent, maakt u een lijn aan.

Bij Land noteert u de ISO-landcode. U kan deze selecteren via de zoeklijst die u naast het veld kan oproepen via Ctrl+F6.

Vervolgens geeft u de verschillende BTW-tarieven (van klein naar groot) in die geldig zijn in de betrokken lidstaat. Tenslotte geeft u per lidstaat een grootboekrekening op waarop de verschuldigde btw in de betrokken lidstaat dient geboekt te worden bij het doorboeken van de facturen naar Venice boekhouding. Zie stap 2.

Stap 2 Aanmaak van een btw-rekening voor buitenlandse verschuldigde btw per lidstaat

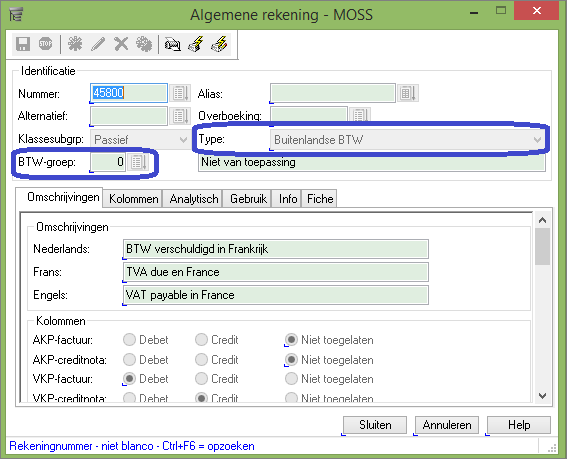

Via Basisgegevens – Boekhouding – Rekeningen kan u per lidstaat een btw-rekening aanmaken voor de verschuldigde btw in die lidstaat. Het is belangrijk dat deze rekening de juiste eigenschappen heeft.

- Het type van de rekening moet Buitenlandse btw zijn.

- De btw-groep dient 0 te zijn.

Onderstaand een voorbeeld van de rekening die we zullen gebruiken voor de btw die we verschuldigd zijn in Frankrijk.

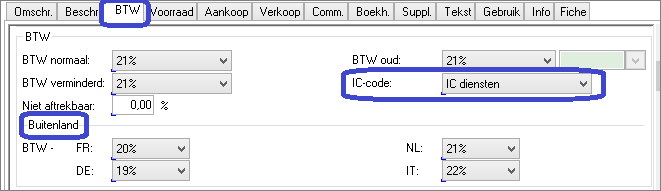

Stap 3 In de betrokken artikelfiches dient u voor elke lidstaat het correcte btw-tarief op te geven.

Start een artikelfiche op.

Ga naar de tab BTW

Onder de Belgische tarieven vindt u een sectie Buitenland waar u per lidstaat het btw-tarief kan opgeven.

Tevens dient u de IC-code op IC-diensten te plaatsen.

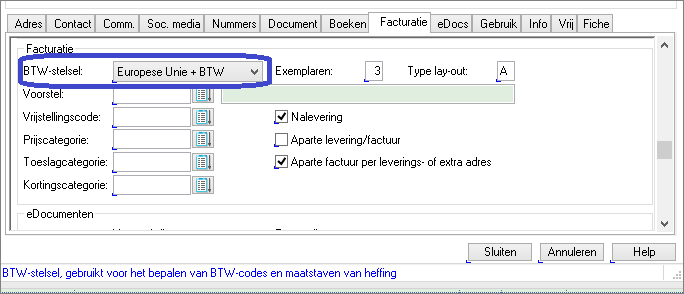

Stap 4 Bij alle klanten uit andere lidstaten waar u diensten verleent, dient u het btw-stelsel correct in te stellen.

In alle klantenfiches van klanten waar u dergelijke diensten levert, geeft u best het correcte btw-stelsel op in de fiche. Als btw-stelsel kiest u ‘Europese unie + BTW’.

Wijzig de klantenfiche en ga naar de tab Facturatie.

Bij BTW-stelsel kiest u Europese unie + BTW.

Stap 5 De facturen opmaken.

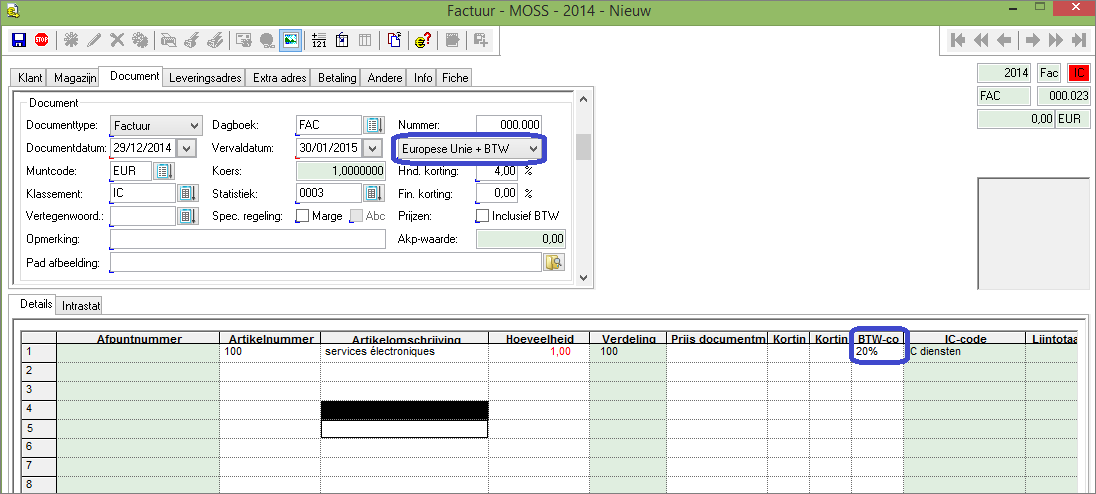

Wanneer we nu een factuur opmaken voor het leveren van dergelijke diensten aan een klant uit een andere lidstaat, dan wordt automatisch het juiste btw-stelsel gekozen. Tevens wordt op de artikellijn ook het correcte buitenlandse btw-tarief gekozen.

Stap 6 De factuur doorboeken

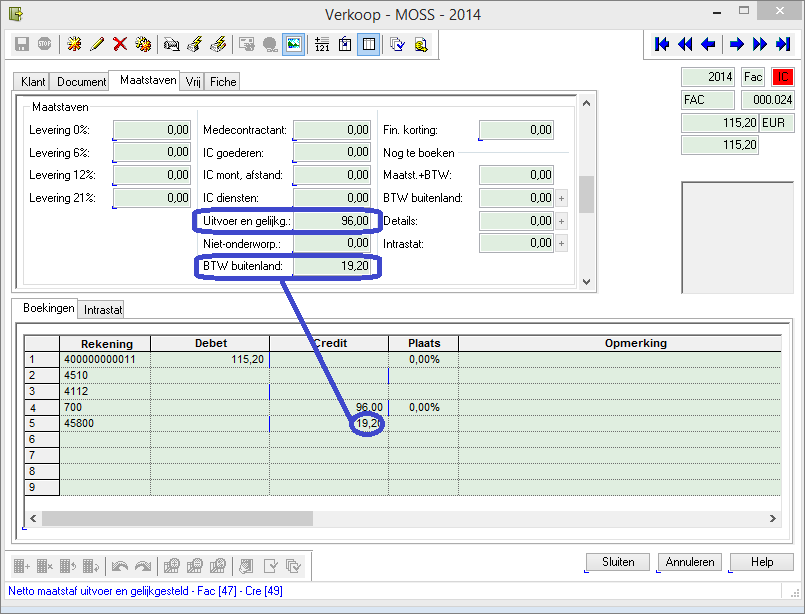

Wanneer we de factuur doorboeken naar de boekhouding en vervolgens het document bekijken, dan bemerken we dat

1. het belastbare bedrag in vak 47 van de aangifte zal terechtkomen.

2. de btw wordt geboekt op de maatstaf Buitenlandse btw en wordt tegengeboekt op de rekening voor buitenlandse btw die we in de parameters van de facturatie opgaven.

Opmerkingen:

- De wetswijziging in verband met het leveren van elektronische diensten aan niet btw-plichtigen uit andere lidstaten treedt in voege vanaf 01/01/2015.

- De eerste indiening van de aangiften en eerste betalingen voor het eerste kwartaal van 2015 dienen uiterlijk op 20 april 2015 te gebeuren.